Beleggers die hun aandelen selecteren op basis van prijskracht van een product of service, zullen over langetermijnrendement weinig te klagen hebben.

Sterke merkbedrijven doen het op de lange termijn vrijwel altijd beter dan het indexgemiddelde.

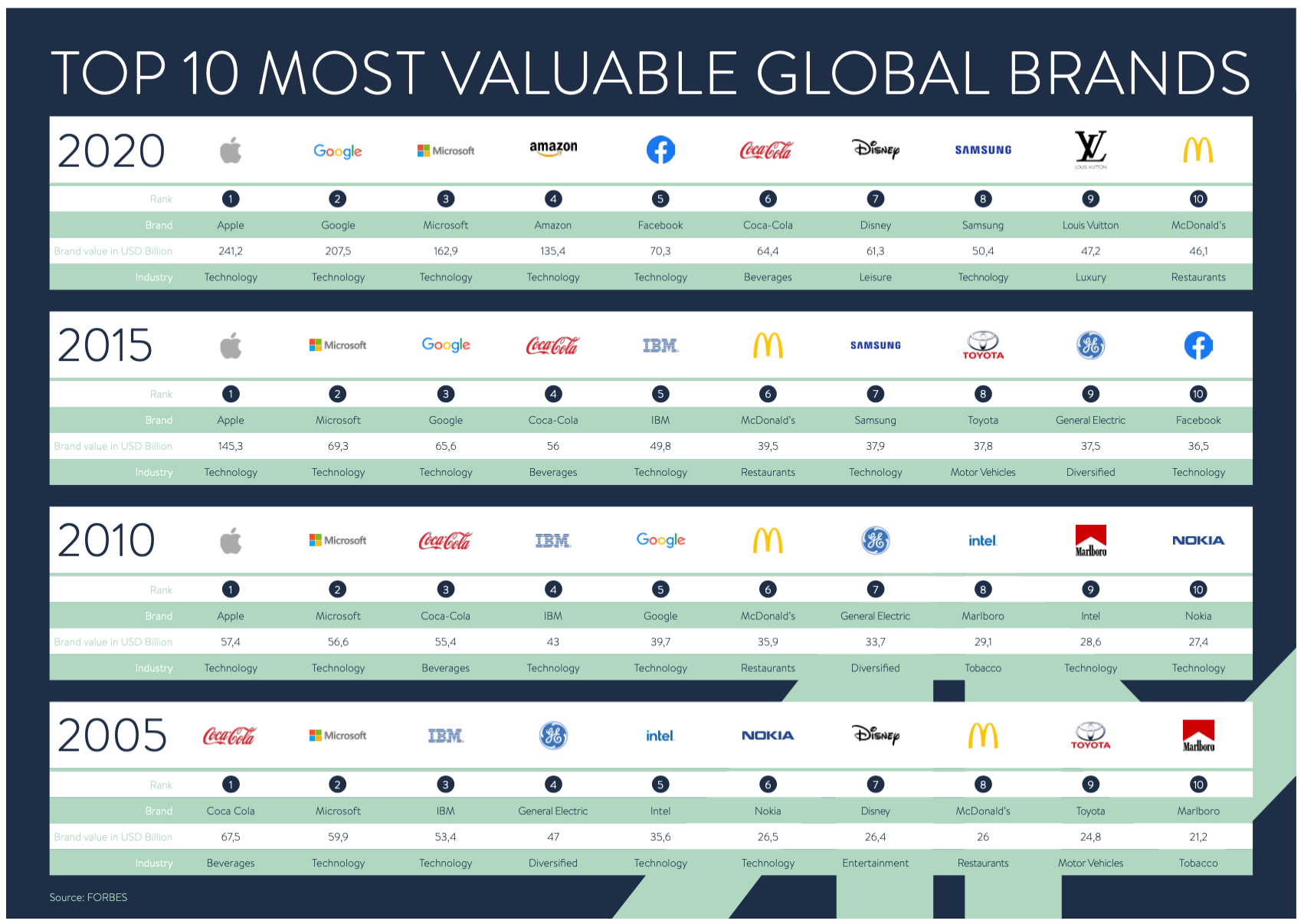

Eens per jaar worden de honderd waardevolste wereldmerken bekendgemaakt door de consultant Interbrand. Wie deze top-100 door de jaren heen gelijk gewogen zou hebben aangekocht, zou een fraai bovengemiddeld rendement hebben behaald door de tijd heen. Hier zitten dan ook bekende winnaars tussen, zoals Google, Microsoft en natuurlijk Apple, het waardevolste merk ter wereld volgens Interbrand. Deze bedrijven verkopen allen onder een sterk wereldmerk met duidelijk onderscheidende producten die zo gewild zijn dat de prijsstelling elk jaar wel kan worden verhoogd zonder dat consumenten weglopen.

Als de beleggingsgeschiedenis mij iets heeft geleerd, dan is het wel dat bedrijven die waardevolle merken vertegenwoordigen, en veelal unieke en innovatieve producten blijven verkopen, het op de langere termijn beter zullen doen dan bedrijven die deze kenmerken missen. Bedrijven met waardevolle merken laten veelal een hoger groeipotentieel zien en hebben veelal hogere margestructuren, die niet in het geding komen als het economisch even tegenzit.

Oplopende inflatie is hier ook minder een probleem. Die wordt veelal zonder problemen doorberekend. Voor mij is kracht van het merk en hiermee pricing power dan ook één van de belangrijkste factoren van een sterk bedrijfsmodel, en daarmee ook van een beleggingsbeslissing. Premium merk en premium prijskracht zullen leiden tot premium winsten.

“Premium merk en premium prijskracht zullen leiden tot premium winsten”

Geen onderscheid

Hoe anders is het bijvoorbeeld voor oliebedrijven of banken die amper prijskracht hebben. Shell & Co deinen mee met de beweging van de olieprijs. Het maakt een autobestuurder vrijwel niet uit welk oliebedrijf de benzine levert. Voor banken is het veelal niet anders. Voor de consument is het om het even of een hypotheek van ING of Rabobank komt, als het maar de voordeligste hypotheekrente is. Zoals met vrijwel alle commodotized bedrijfsmodellen hijgt de concurrentie bij banken in de nek.

Jezelf onderscheiden in de banken markt is buitengewoon lastig, zoals dat ook geldt voor andere bedrijven die basisproducten verkopen. Voor dit soort bedrijven is het veel moeilijker inflatie door te berekenen zonder dat het de verkoopvolumes en marges aantast.

Fabrikanten van luxe goederen, zoals horlogefabrikanten, hebben daar vrijwel geen last van. Voor hun klanten kan de prijs soms niet hoog genoeg zijn. Dat verhoogt niet alleen de algehele status van het uurwerk, maar ook van henzelf, ook wel bekend als het Veblen-prijseffect.

Brede slotgracht

Beleggers die aandelen kiezen op basis van de factor prijskracht zullen over het rendement op termijn weinig redenen tot klagen hebben. Sterke merkbedrijven op wereldschaal doen het op de langere termijn vrijwel altijd beter dan het gemiddelde. Er moet veel gebeuren wil het een bedrijf als bijvoorbeeld Apple minder voor de wind gaan. De iPhone gaat tegenwoordig in de VS voor gemiddeld 860 dollar over de toonbank. Vijf jaar geleden was dat circa 550 dollar. De klanten van Apple hebben er, gezien de verkoopvolumes, duidelijk geen moeite mee om steeds meer te betalen. Dat is opmerkelijk want de iPhone loopt qua specificaties niet altijd voorop.

Als een sterk wereldmerk is opgebouwd, dan hoeft het product niet altijd beter te zijn dan dat van de concurrentie. Het product wordt beschermd door het merk, zoals een slotgracht een kasteel beschermt tegen indringers.

“Als een sterk wereldmerk is opgebouwd, dan hoeft het product niet altijd beter te zijn dan dat van de concurrentie”

Inbreken in een gevestigde industrie lukt alleen als een concurrent iets heel anders gaat doen, zoals bijvoorbeeld Tesla de afgelopen jaren heeft laten zien. Vijf jaar geleden was Tesla zeker geen waardevol automerk. De waardevolle automerken moesten toen vooral in Duitsland worden gezocht. Maar Tesla kwam de markt op met unieke styling en vooral met een volledig vernieuwde EV-technologie. Terwijl de Duitsers, vanwege hun grote voorsprong op het gebied van brandstofmotoren, afwachtend waren met betrekking tot de ontwikkeling van EV-technologie, introduceerde Tesla de eerste echte volledig elektrische auto met de daarbij behorende infrastructuur.

Monopolisten

Technologie die een industrie op zijn kop zet, kan bestaande merken ondermijnen, maar dat komt vrij weinig voor. Ik zie bijvoorbeeld niet snel een nieuwkomer de colamarkt overnemen. Die markt is al heel lang in handen van twee bedrijven. Succesvolle merken, die al decennia aan de top staan, zijn amper van de troon te stoten.

Ik ben zelf het meest gecharmeerd van merken die het geheel op eigen kracht hebben gedaan door zwaar in te zetten op superieure R&D-capaciteiten. De in Nederland gevestigde lithografiefabrikant ASML is hier een goed voorbeeld.

Valkuilen

Een sterk wereldmerk heeft concurrentievoordelen, maar is geen garantie voor blijvend succes. Twintig jaar geleden was Nokia één van de meest waardevolle merken ter wereld. Iedereen weet hoe het de toenmalige nummer 1 verkoper van mobiele telefoons is vergaan. Nokia verloor de slag in de markt van smartphones, waar het lange tijd niets in zag. Een zeer kostbare vergissing.

Ander voorbeeld is General Electric, dat in teveel markten succesvol wilde opereren. Mogelijk een gevalletje van hoogmoed komt voor de val? Als laatste voorbeeld noem ik Volkswagen. De waarde van dit merk verbleekte door het dieselschandaal. Volkswagen probeert het merk opnieuw op de kaart te zetten door in te zetten op elektrische auto’s. Het bedrijf wordt voor de grap al Voltwagen genoemd. We zullen in de komende jaren zien of Volkswagen wederom kan opstomen in de lijst met waardevolste wereldmerken.

Sander Zondag is Chief Investment Officer bij OBAM Investment Management. De informatie in deze column is niet bedoeld als professioneel beleggingsadvies en kan niet worden gekwalificeerd als een aanbieding tot het kopen, aanhouden of verkopen van financiële instrumenten zoals genoemd in deze column.